税法

(1)委托乙零部件厂(一般纳税人)加工小汽车底盘,甲企业提供的主要零部件和原材料成本不含税1000万元。当月加工完毕并交付,乙零部件厂收取不含税加工费200万元。委托加工收回的底盘当期全部生产领用用于生产A品牌小轿车。

(2)当期生产A品牌小轿车600台,其中250台直接销售,开具的增值税专用发票上注明价款7000万元、税额910万元;250台以分期收款方式对外销售,合同约定不含税销售额7500万元,6月28日收取货款的80%,8月28日收取货款的20%,当月的货款尚未收到。

(3)将另外50台A品牌小轿车某汽车租赁企业进行投资,按照出厂成本价每台20万元向被投资企业开具了增值税专用发票,注明金额1000万元、税额130万元。

(4)将剩余50台A品牌小轿车赠送给本企业高层管理人员作为业绩进步奖励。

(5)从其他汽车生产企业外购已税B品牌中轻型商用客车2辆进行动力、底盘和内饰改装,购人时取得的增值税专用发票注明合计价款180万元、税额23.4万元。甲企业改装完成后将2辆改装中轻型商用客车直接零售给某影星个人,收取的不含增值税销售额合计为300万元。

(其他相关资料:假设小汽车底盘的期初和期末库存均为0。已知A品牌小轿车的消费税税率为5%,中轻型商用客车的消费税税率为5%,超豪华小汽车零售环节的消费税税率为10%。)

要求:

根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)说明业务(1)乙零部件厂是否需要代收代缴消费税。如应代收代缴,计算应代收代缴的消费税。如不用,请说明理由。

(2)计算业务(2)中6月甲企业应缴纳的消费税。

(3)计算业务(3)中甲企业应缴纳的消费税。

(4)计算业务(4)中甲企业应缴纳的消费税。

(5)说明业务(5)外购中轻型商用客车已缴纳的消费税是否准予扣除,并计算甲企业应缴纳的消费税。

理由:小汽车底盘不属于消费税征税范围。(0.5分)

(2)业务(2)应缴纳的消费税=(7000+7500×80%)×5%=650(万元)。(1分)

(3)业务(3)应缴纳的消费税=50×30×5%=75(万元)。(1分)说明:根据业务(2)可知,A品牌小轿车的最高价位30万元/台。

(4)A品牌小汽车平均售价=(7000+7500)÷(250+250)=29(万元)。业务(4)应缴纳的消费税=50×29×5%=72.5(万元)(1分)

(5)外购已税中轻型商用客车已经缴纳的消费税额不得扣除。(0.5分)业务(5)应缴纳的消费税=300×(10%+5%)=45(万元)(0.5分)

你可能感兴趣的试题

最新试题

某上市化妆品制造公司甲公司为增值税一般纳税人,适用企业所得税税率为25%。2024年全年取得主营业务收入96000万元、

位于A市的甲建筑工程设备制造企业(以下简称“甲企业”)为增值税一般纳税人,具有建筑工程从业资质,属于符合国家规定的先进制

2024年7月,B市税务机关拟对辖区内甲房地产开发公司(增值税一般纳税人)开发的某住宅一期项目进行土地增值税清算。甲房地

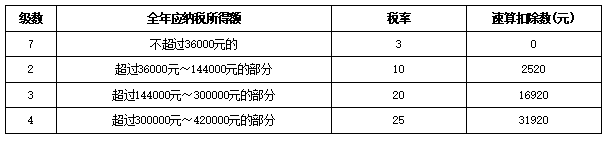

居民个人王某居住于某地级市,父母均年满65周岁,与其哥哥约定均摊赡养老人专项附加扣除。 2023年度,王某均在A公司任职

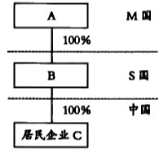

2023年M国某互联网集团A通过其设立在S国的控股平台B出资在中国设立一下居民企业C作为其亚太总部。C企业主要从事互联网

甲车辆生产企业主要从事小汽车的生产和改装业务,为增值税一般纳税人,2025年6月发生下列业务: (1)委托乙零部件厂(一

位于市区的甲公司为制造业企业,为增值税一般纳税人,2024年10月份国家高新技术企业资质到期,于2025年4月份再次取得

某A市建筑企业为增值税一般纳税人,2024年5月发生如下业务: (1)在机构所在地提供建筑服务,开具增值税专用发票,注明

甲酒厂为增值税一般纳税人,2024年6月发生的业务如下: (1)进口白酒50吨,支付境外价款折合人民币300万元,甲酒厂

A市某机械厂为增值税一般纳税人,2025年3月因企业搬迁将原厂房出售,相关资料如下: (1)该厂房于2016年3月购进,