税法

(1)在机构所在地提供建筑服务,开具增值税专用发票,注明金额400万元。在B市C县城提供建筑服务,取得含税收入200万元,其中支付分包商价税合计金额54.5万元,取得增值税专用发票。(上述建筑服务均适用一般计税方法。)

(2)员工国内出差,报销时提供标有员工身份信息的航空运输纸质行程单,注明票价2.18万元、燃油附加费0.3万元,机场建设费0.12万元。

(3)转让2012年度购入的一栋写字楼,取得含税收入8700万元,该企业无法提供写字楼发票,提供的契税完税凭证上注明的计税金额为2200万元。该企业转让写字楼选择按照简易计税方法。

(4)出租一栋写字楼,合同约定租期为3年,每年不含税租金4800万元,每半年支付一次租金。本月收到2024年3月至8月租金,开具增值税专用发票,注明金额2400万元,该业务适用一般计税方法。

(5)支付桥闸通行费,取得桥闸通行费发票,注明金额1.05万元。

(6)购买办公用的固定资产,取得增值税专用发票,注明金额10万元,兼用于简易计税项目。

(7)购买办公用品,取得增值税专用发票,注明金额5万元,无法划清是用于一般计税项目还是简易计税项目。

要求:

根据上述资料,按照下列顺序回答问题,如有计算需计算出合计数。

(1)分别计算业务(1)需要预缴的增值税和城市维护建设税。

(2)计算业务(1)的销项税额。

(3)计算业务(2)可以抵扣的进项税额。

(4)计算业务(3)应该缴纳的增值税。

(5)计算业务(4)的销项税额。

(6)计算业务(5)可以抵扣的进项税额。

(7)计算业务(6)可以抵扣的进项税额。

(8)计算业务(7)可以抵扣的进项税额。

(9)计算本月在机构所在地应申报缴纳的增值税额。

(2)业务(1)的销项税额=400×9%+200÷(1+9%)×9%=52.51(万元)。(2分)

(3)业务(2)可以抵扣的进项税额=(2.18+0.3)÷(1+9%)×9%=0.2(万元)。(1分)

(4)业务(3)应该缴纳的增值税=(8700-2200)÷(1+5%)×5%=309.52(万元)。(1分)

(5)业务(4)的销项税额=2400×9%=216(万元)。(1分)

(6)业务(5)可以抵扣的进项税额=1.05÷(1+5%)×5%=0.05(万元)。(1分)

(7)业务(6)可以抵扣的进项税额=10×13%=1.3(万元)。(1分)

(8)一般计税方法的不含税销售额:

业务(1)的不含税销售额=400+200÷(1+9%)=583.49(万元)

业务(4)不含税销售额2400万元。

简易计税方法的不含税销售额:

业务(3)的不含税销售额=8700-309.52-2200=6190.48(万元)

业务(7)不得抵扣的进项税额=5×13%×[6190.48÷(583.49+2400+6190.48)]=0.44(万元)

业务(7)可以抵扣的进项税额=5×13%-0.44=0.21(万元)(2.5分)

(9)业务(1)可抵扣的进项税额=54.5÷(1+9%)×9%=4.5(万元)。

应缴纳的增值税=52.51+216-4.5-0.2-0.05-1.3-0.21-2.67+309.52=569.1(万元)(2.5分)

你可能感兴趣的试题

最新试题

某上市化妆品制造公司甲公司为增值税一般纳税人,适用企业所得税税率为25%。2024年全年取得主营业务收入96000万元、

位于A市的甲建筑工程设备制造企业(以下简称“甲企业”)为增值税一般纳税人,具有建筑工程从业资质,属于符合国家规定的先进制

2024年7月,B市税务机关拟对辖区内甲房地产开发公司(增值税一般纳税人)开发的某住宅一期项目进行土地增值税清算。甲房地

居民个人王某居住于某地级市,父母均年满65周岁,与其哥哥约定均摊赡养老人专项附加扣除。 2023年度,王某均在A公司任职

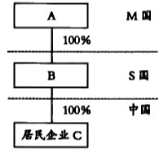

2023年M国某互联网集团A通过其设立在S国的控股平台B出资在中国设立一下居民企业C作为其亚太总部。C企业主要从事互联网

甲车辆生产企业主要从事小汽车的生产和改装业务,为增值税一般纳税人,2025年6月发生下列业务: (1)委托乙零部件厂(一

位于市区的甲公司为制造业企业,为增值税一般纳税人,2024年10月份国家高新技术企业资质到期,于2025年4月份再次取得

某A市建筑企业为增值税一般纳税人,2024年5月发生如下业务: (1)在机构所在地提供建筑服务,开具增值税专用发票,注明

甲酒厂为增值税一般纳税人,2024年6月发生的业务如下: (1)进口白酒50吨,支付境外价款折合人民币300万元,甲酒厂

A市某机械厂为增值税一般纳税人,2025年3月因企业搬迁将原厂房出售,相关资料如下: (1)该厂房于2016年3月购进,