税法

2025年2月份甲企业进行2024年企业所得税汇算清缴时,聘请了某会计师事务所进行审核,发现如下事项:

(1)1月份向银行借款3000万元,5月份向关联方非金融机构借款500万元,均未缴纳印花税。

(2)企业5月份以2000万元对乙公司投资,取得乙公司30%的股权,购买日乙公司净资产公允价值7000万元,甲公司对该项股权投资采取权益法核算,并进行了正确的会计处理。

收购时,企业的会计处理为:

借:长期股权投资——成本 21000000

贷:银行存款 20000000

营业外收入 1000000

(3)企业8月份购置并实际使用符合规定的安全生产专用设备,取得增值税专用发票上注明的金额为480万元,税额62.4万元。会计上按照10年计提折旧,不考虑净残值。

(4)研发费用800万元,其中自行研发金额为600万元,委托境外公司研发的金额为200万元。

(5)当年公司高管对其拥有的100万股股票期权行权,行权价为10元/股,行权日公允价值为18元/股,会计上当年确认的股权激励费用为100万元。

(6)计入成本、费用的实发合理工资总额4000万元。实际发生职工福利费360万元,职工教育经费280万元,拨缴工会经费100万元。上年结转尚未扣除的职工教育经费金额为80万元。

(7)管理费用中含业务招待费350万元。

(8)销售费用中含手续费及佣金100万元,该笔费用以银行转账方式向有资质的中介服务机构支付,双方合同确认的收入金额为1000万元。

(9)销售费用中含计提的产品质量保证金600万元。

(其他相关资料:借款合同印花税税率为0.05‰,各扣除项目均在汇算清缴期取得有效凭证,企业未放弃享受符合条件的税收优惠。)

要求:

根据上述资料,按照下列顺序计算回答问题,如有计算需计算出合计数。

(1)计算业务(1)应缴纳的印花税。

(2)计算业务(2)应调整的企业所得税应纳税所得额。

(3)说明业务(3)企业可以享受的税收优惠并计算该业务应调整的企业所得税应纳税所得额。

(4)计算业务(4)应调整的企业所得税应纳税所得额,并说明企业在预缴哪个期间的税款时可选择享受研发费用加计扣除的税收优惠。

(5)计算业务(5)应调整的企业所得税应纳税所得额。

(6)计算业务(6)应调整的企业所得税应纳税所得额。

(7)计算业务(7)应调整的企业所得税应纳税所得额。

(8)计算业务(8)应调整的企业所得税应纳税所得额。

(9)计算业务(9)应调整的企业所得税应纳税所得额。

(10)说明2024年企业是否可以享受高新技术企业的税收优惠,并计算甲企业2024年度应缴纳的企业所得税额。

(2)业务(2)应调减应纳税所得额100万元。(1分)

(3)可以享受的税收优惠有两项,分别为:

①该专用设备的单位价值未超过500万元.可以在投入使用的次月所属纳税年度一次性税前扣除.即可以一次性税前扣除480万元。(0.5分)

②该专用设备投资额的10%(即48万元)可以抵扣2024年的企业所得税税额。(0.5分)业务(3)应调减的应纳税所得额=480-480÷10÷12×4=464(万元)(1分)

(4)境内自行研发的研发费用可加计扣除金额=600×100%=600(万元)。

委托境外机构研发,可加计扣除基数不超过以下两个限额:

①实际发生额的80%=200×80%=160(万元)。

②境内研发费用的2/3=600×2/3=400(万元)。

因此,委托境外研发可加计扣除的金额=160×100%=160(万元)。

综上,业务(4)应调减应纳税所得额=600+160=760(万元)。(1.5分)

企业在预缴申报当年第2季度(按季预缴)或6月份(按月预缴)、第3季度(按季预缴)或9月份(按月预缴)的企业所得税时,可选择享受研发费用加计扣除政策。(1分)

(5)高管行权时,应确认的工资、薪金=(18-10)×100=800(万元)。

业务(5)应调减应纳税所得额=800-100=700(万元)(1分)

(6)职工福利费扣除限额=(4000+800)×14%=672(万元)>实际发生额360万元,无须纳税调整。

职工教育经费扣除限额=(4000+800)×8%=384(万元),待扣除金额=本年发生金额+上年结转尚未扣除金额=280+80=360(万元),因此,可扣除金额=360(万元)。

可扣除金额360万元>会计上本年确认的金额280万元,故职工教育经费应纳税调减金额=360-280=80(万元)。

工会经费扣除限额=(4000+800)×2%=96(万元)<实际发生额100万元,应纳税调增金额=100-96=4(万元)。

综上,业务(6)应调减应纳税所得额=80-4=76(万元)。(2.5分)

(7)①实际发生额的60%=350×60%=210(万元)。

②当年销售收入的5‰=23000×5‰=115(万元)。

因此,业务(7)应调增应纳税所得额=350-115=235(万元)。(1分)

(8)手续费及佣金的扣除限额=1000×5%=50(万元)。

因此,业务(8)应调增应纳税所得额=100-50=50(万元)。(1分)

(9)业务(9)应调增应纳税所得额600万元。(1分)

(10)不可以享受高新技术企业的税收优惠。(0.5分)

2024年度应缴纳的企业所得税=(3145-1500÷10000-100-464-760-76-700+235+50+600)×25%-480×10%=434.46(万元)(2.5分)

你可能感兴趣的试题

最新试题

某上市化妆品制造公司甲公司为增值税一般纳税人,适用企业所得税税率为25%。2024年全年取得主营业务收入96000万元、

位于A市的甲建筑工程设备制造企业(以下简称“甲企业”)为增值税一般纳税人,具有建筑工程从业资质,属于符合国家规定的先进制

2024年7月,B市税务机关拟对辖区内甲房地产开发公司(增值税一般纳税人)开发的某住宅一期项目进行土地增值税清算。甲房地

居民个人王某居住于某地级市,父母均年满65周岁,与其哥哥约定均摊赡养老人专项附加扣除。 2023年度,王某均在A公司任职

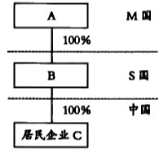

2023年M国某互联网集团A通过其设立在S国的控股平台B出资在中国设立一下居民企业C作为其亚太总部。C企业主要从事互联网

甲车辆生产企业主要从事小汽车的生产和改装业务,为增值税一般纳税人,2025年6月发生下列业务: (1)委托乙零部件厂(一

位于市区的甲公司为制造业企业,为增值税一般纳税人,2024年10月份国家高新技术企业资质到期,于2025年4月份再次取得

某A市建筑企业为增值税一般纳税人,2024年5月发生如下业务: (1)在机构所在地提供建筑服务,开具增值税专用发票,注明

甲酒厂为增值税一般纳税人,2024年6月发生的业务如下: (1)进口白酒50吨,支付境外价款折合人民币300万元,甲酒厂

A市某机械厂为增值税一般纳税人,2025年3月因企业搬迁将原厂房出售,相关资料如下: (1)该厂房于2016年3月购进,